�{�T�C�g�̃R���e���c�ɂ́A�v�����[�V�������܂܂�Ă��܂��B

�y2024�N10���Łz�\��������_�������������߂̍��z�����ƑI�ѕ� �X�N���[�j���O�����͂���

����ɂ��́B������16�N�A�m�藘�v1100���~�̊Ǘ��l�ł��B

���z�����ɓ������Ĕz��������鐶��������͑����ł����A�P�Ɂu�z������肪���������v�ɔ�т��̂̓��X�N������܂��B

�����ł́A2024�N10�����݁A�\�������甃���������z���̌ʊ��ƁA������T���̂Ɏg�p���Ă���X�N���[�j���O����������������Ǝv���܂��B

�y2024�N10���Łz�\��������S�͂ő_������ �������߂̍��z����

�X�N���[�j���O�������ŁA�����_�ŋƐт��悭�\�������甃���������������Љ�܂��B

�Ɛт���������A�����̉������l�����܂��̂ŁA����I�Ɍ��Z�̓`�F�b�N���Ă����ĉ������B

�،��R�[�h���ɋL�ڂ��܂��B

�������܂ł����̌����ł���A�����͎��ȐӔC�ł��肢�������܂��B

�{��

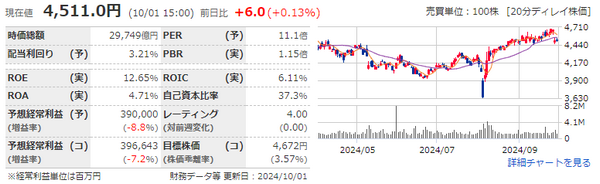

1928 �ϐ��n�E�X

10/1���_�̊���

8306 �O�H�t�e�i�t�B�i���V�����E�O���[�v

10/15���_�̊���

8316 �O��Z�F�t�B�i���V�����O���[�v

10/15���_�̊���

8591�I���b�N�X

10/1���_�̊���

8766�����C��g

10/1���_�̊���

�R

8001�ɓ�������

10/1���_�̊���

1925��a�n�E�X�H��

10/1���_�̊���

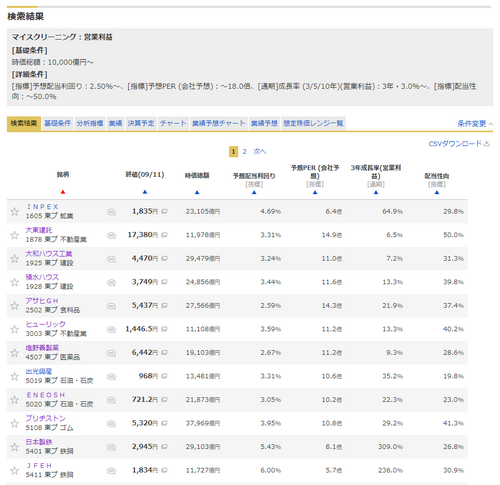

���̑_���������z�����̃X�N���[�j���O����

���̑_���������z��������{�I�ȃX�N���[�j���O�����ł��B

�@�z�������2.5���ȏ�

�A�c�Ɨ��v3~5�N��5���ȏ�

�B�z������50���ȉ�

�C���z�X����

�D�������z1���~�ȏ�

�EPER18�{�ȉ�

�������z��5000���~�ɂ����āA������T����������܂��B

��Ԃ̗��z�́A�����A���v�A���z���Ă����Ƃł��B

����Ɏ��Њ�������D�҂�������������������Ƃ���Ŕ�������ꂽ���ł��ˁB

�@�z�������2.5���ȏ�

���݂͔z�������2.5���ȏ�ɐݒ肵�Ă��܂��B

�ŋߍ��z�������l�C�ŁA�_�����������̗���肪���X�ɉ������Ă��Ă��܂��B

�Ȃ̂ŁA2.5����ڈ��ɃX�N���[�j���O���Ă��܂��B

�A�c�Ɨ��v3~5�N��5���ȏ�

�ߋ�3~5�N�Ԃ̉c�Ɨ��v���ϐ�������5���ȏ�Ƃ��Ă���̂́A�z���������I�ɑ��������邽�߂ɂ́A�z���̌����ƂȂ闘�v�̐������s��������ł��B

10�N�Őݒ肵�Ă�������������܂���B

�c�Ɨ��v�̐������������ƂŁA��Ƃ͈��肵�����v���m�ۂ��A����ɊҌ����邽�߂̗]�͂����܂�܂��B

�z�����x������Ƃ́A���v�������������邱�ƂŔz���̈��萫���m�ۂ���A����ɂƂ��Ă��M�����̍���������ƂȂ�܂��B

���̂��߁A���v�����͔z�������̍��������łȂ��A�����I�Ȏ��Y�`���ɂ����Ă��d�v�Ȏw�W�ł��B

�o�험�v���Ō������邱�Ƃ����͂���܂��B

�������������ǂ����̎w�W�Ƃ��ĉc�Ɨ��v�Ǝ������z���r����̂͂������߂ł��B

�������z���c�Ɨ��v�~10�@����

�������z���c�Ɨ��v�@���Ȃ芄��

���Ђ���Ă݂Ă��������O�O

�B�z������50���ȉ�

�z������50%�ȉ��Ƃ��Ă���̂́A��Ƃ̎x�����\�͂��傫����A���ꂾ���z���������肵�Ďx������������\���������Ȃ邽�߂ł��B

�z�������Ƃ́A��Ƃ��������v�̂����A�ǂꂾ����z���Ƃ��Ċ���ɊҌ����Ă��邩�������w�W�ł��B

�z��������50%�ȉ��ł���A��Ƃ͗��v�̔����ȏ��������ۂ�ē����ɉA���Ƃ̐����◘�v�g��̂��߂Ɏg�����Ƃ��ł��܂��B

���v�����������ꍇ�ł��A���肵���z�����ێ����邽�߂̗]�T�����܂�A�����̑��z�ɂ��Ȃ���\���������ƌ����܂��B

�t�ɁA�z����������������ƁA���v�����������ۂɔz�����ێ��ł��Ȃ��Ȃ郊�X�N�����܂邽�߁A50%�ȉ��̔z���������]�܂����ƍl���܂��B

�C���z�X����

���z�X���ɂ����Ƃ́A�z���̈��萫�Ƃ����_�Ŕ��ɏd�v�ł��B

�Ȃ��Ȃ�A���z�𑱂��Ă����Ƃ́A���Ȃ��Ƃ����z�̉\�����Ⴂ�ƍl�����邽�߁A���������ɂ����Ĉ��S����^���܂��B

�ߋ��̔z���������m�F���邱�ƂŁA��Ƃ��Ɛш������ɂǂ̂悤�ɔz�������Ă�������m�邱�Ƃ��ł��A���z���X�N��c���ł��܂��B

�ߋ��ɑ傫�Ȍo�σV���b�N���ɑ啝�Ȍ��z���s������Ƃ́A���l�̏��Ăє��������ۂɌ��z���郊�X�N���������߁A����������Ƃ͔������ق�������ł��B

�D�������z1���~�ȏ�

�������z1���~�ȏ�ɐݒ肷�闝�R�́A�������X�N���Ⴍ�A���肵�Ă���\�����������߂ł��B

������5000���~�ł�������������܂���B

�������z���傫����Ƃ́A���v��Ղ��������肵�Ă��邱�Ƃ������A�o�ς̕ϓ���Ɛт̈����ɑ��Ă��ς��₷���X��������܂��B

���z�△�z�̃��X�N���������A�����I�Ɉ��肵���z�������҂ł��܂��B

�܂��A�������z1���~�ȏ�̊�Ƃ́A�����̓����Ƃ���M������Ă������Ƃł��邱�Ƃ��������߁A�Ɛт�������e���������肵�Ă���_���|�C���g�ł��B

�EPER18�{�ȉ�

���z�������̑I��ɂ����āAPER�i�������v���j��18�{����ꍇ�A���ɐ�����ƂłȂ�����A�z���������ߏ�ɍ����Ȃ��Ă��邱�Ƃ��������߁A���ӂ��K�v�ł��B

�������������́A�Ɛт��傫���L�тȂ�����A���z�̗]�n�����Ȃ��A����̋Ɛт���������ƌ��ɂ߂�K�v������܂��B

�������A����PER�������Ă������I�ȋƐѐ�����PER18�{�ȉ��ɂȂ�\���������߂�ꍇ�A�z�������̏��������őI��ł��ǂ���������܂���B

�������A���S�҂ɂƂ��Ă͋Ɛї\�z��������߁A�z�������ɉ�����PER18�{�ȉ��Ƃ������ݒ肷�邱�Ƃ��������߂��܂��B

���z������T���Ȃ� �}�l�b�N�X�،��u�����X�J�E�^�[�v

��L�̏����ŃX�N���[�j���O���s����l�b�g�،��́A��v�ȏ،���Ђ̒��ł̓}�l�b�N�X�،��݂̂ł��B

�}�l�b�N�X�،��ł́A�������J�݂��Ă���A�N�ł������ŃX�N���[�j���O�c�[���𗘗p���邱�Ƃ��ł��܂��B

�������߂��Ⴍ���ጩ�₷���B

���̃c�[�����g���A�u�z�������2.5���ȏ�v�uPER18�{�ȉ��v�Ȃǂ̏�����ݒ肵�āA���z�I�ȍ��z�������������悭�i�荞�ނ��Ƃ��\�ł��B

���ł�SBI�،���y�V�،��Ō����J�݂��Ă���l�ł��A�܂��،������������Ă��Ȃ������A�}�l�b�N�X�̏،������̊J�݂������߂��܂��B

�����ƂŗL���Ȉ䑺��������p���Ă��܂��B

�y�����I�ɖ���������菇�z

Twitter/�K���J�����F�������@

��

�����X�J�E�^�[/���T�F�Ɛъm�F

��

���Z���������F�T�v�c��

��

���Z�Z�M�F����/�e����/����

��

�A�i���X�g���|�[�g�F�ڍו���

��

�L��/�j���[�X�����[�X

��

Twitter����/�O�O��

���В���Ј��A�J���`�F�b�N

��

���i/�T�[�r�X��̌� https://t.co/EIAfZyCkan— �䑺�r�� ???? ���T���Ă܂� (@imuvill) May 7, 2020

�����X�J�E�^�[�̂��߂Ƀ}�l�b�N�X����������ׂ��B�ƁAZeppy @imuvill ����YouTube�Ō����Ă��Ă����������B#���Z�ǂ� #�N�Ƃ��� https://t.co/X5KaMH9g2H

— �؉��c�F(Max) / Skyland Ventures (@kinoshitay) June 4, 2020

���Ȃ݂ɁA�y�V�،��͔z�������⎞�����z�����ŃX�N���[�j���O�������ȂǁA�V���v���ɖ����I�т����������ɂ������߂ł��B

SBI�،��̓S�[���f���N���X����������e�N�j�J���w�W��RSI�̐��l���ׂ����w��ł���̂ŁA�e�N�j�J���w�W�������Ƃ��Ė������i�肽�����ɂ������߂ł��B

�}�l�b�N�X�،��͉ߋ��P�O�N�̊�Ƃ̋Ɛт��O���t�Ŕ�r�ł���̂ŁA���ɍׂ����ƐтׂĖ������i�肽���Ƃ������͂߂����ጩ�₷���̂ł������߂ł��B

�e�N�j�J���w�W�̎w����ł��܂��O�O

����3�̏،���Ђ̌������J�݂��āA�g�������Ă���܂��B

�Q�l�ɂȂ�K���ł��B

������17�N��40��̓����ƁB

�ߋ��̓������v�F��1080���i�m�藘�v�j

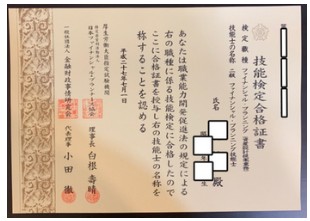

�ۗL���i�u2���t�@�C�i���V�����E�v�����j���O�Z�\�m�i���Y�v��ċƖ��j�v

�����̐��Ƃł���t�@�C�i���V�����v�����i�[���A�����̔Y�݂ɂ��ċL�������M���Ă���܂��B

�{�L���ŏЉ�Ă��鏤�i�A�����A��Ɩ��Ȃǂ̏��́A�����܂ŎQ�l�Ƃ��Ē��Ă�����̂ł���A����̊����⏤�i�̔����𐄏�������̂ł͂���܂���B�ŏI�I�ȓ������f�́A�����g�̐ӔC�ɂ����čs���Ă��������܂��悤���肢�������܂��B