本サイトのコンテンツには、プロモーションが含まれています。

【投資歴17年の経験】株式投資のリスク・損失を出しやすい取引パターンを解説

株式投資には、値上がり益や配当金など多くの魅力がありますが、それと同時に注意すべきリスクも少なくありません。

株価が下がって損失が出ることや、期待していた配当金が支払われなくなることもあり、投資が思うようにいかないこともあります。

株式投資を始める前に、これらのリスクをしっかりと理解しておくことが大切です。

株式投資をするならリスクを理解しよう

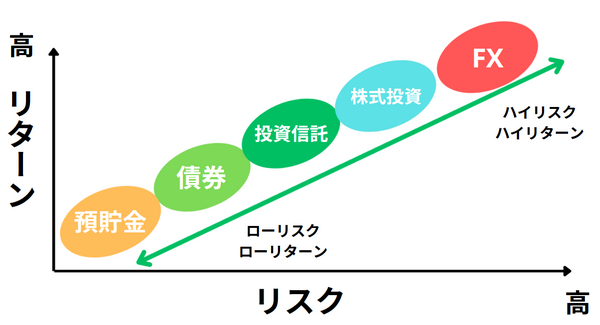

*ローリスク・ハイリターンなんてない!

預貯金とは異なり、株式投資は元本割れのリスクが伴います。

高いリターンが期待できるということは、同じだけ損失の可能性があると理解したうえで株式投資に挑戦してください。

保有している企業の株価が下がると、これ以上損したくないという心理から売りが多くなり、さらに株価の低下が加速することもあります。

株価が下がる理由は企業の業績の悪化や金利や為替の変動などいろいろ考えられます。

基本的に投資した金額以上の損失は発生しませんが、投資する際には生活に支障のない余剰資金で始めるのが鉄則です。

株式投資で「損失を出しやすい取引パターン」

株式投資で利益を出している個人投資家は「全体の半分以下」であると言われてます。

私も初心者の頃は、いろいろと理解不足な面があり思わぬ損失を出すことがありました。

株式投資を始めたころの私は下記のとおり。

・何もわからないが、とりあえず知っている企業の株を買った

・株主優待が欲しいから とりあえず買った

・ディトレードをしてみた

・初心者だけど、信用取引をしてみた

2008年6月から株式投資を始めたのですが、 株式投資を始めてたった3か月後の2008年9月15日に起きたリーマンショックで12月には300万から180万まで損益を出しました。

きっちり損失の記録も今でも残っています。

その後 投資の経験を重ねることにより、余計な損失を出すことが少なくなりました。

損失を出しやすい取引パターンは以下の通りです。

・ハイリスク・ハイリターンの取引に手を出す

・理由もなく急騰している株に飛びついて購入する

・ニュース等で話題になっている株を購入する

・上場廃止になる、またはその噂がある株を購入する

・SNSの買いあおりで購入する

・持ち株が下落し続けているのに売らない

・売買パターンが分からないのにデイトレードを行う

株式投資は経験を積むことで損失よりも利益を得る機会が増えていきます。

だんだんと損しない自分なりの投資法がわかってきます。

株式投資のリスクをわかりやすく解説

株価変動リスク

最も注意すべきリスクは、株価が大幅に下がり、元本割れするリスクです。

株式は多くの投資家が売買に参加するため、売り注文が増えるとその分だけ株価が下落し、投資元本を大きく下回ることもあります。

例えば、株価が1,000円の株を1,000株購入し、100万円を投じたとします。

しかし、その株価が500円に下がってしまった場合、売却しても手元に戻るのは50万円だけです。

仮に保有し続けても、再び株価が1,000円に戻る保証はありません。

株式は値動きの激しい金融商品で、銘柄によっては株価が1日で20〜30%変動することもあります。

1か月かけて積み上げた利益が、たった1日で消えてしまい、元本を割り込むリスクもあります。

株価が下がる主な理由は「業績」の悪化です。

業績は企業の売上や利益などを指し、「株価は業績によって動く」と言っても過言ではありません。

企業の経営成績が悪化すれば、株価も大幅に下がる可能性があります。

たとえば、輸出企業が輸出先の景気悪化や円高の影響を受けると、売上や利益が減少します。

国内の景気が冷え込めば、高額な消費財を扱う企業にも影響が及びます。

さらに、製品開発の失敗や主要取引先の喪失といった企業固有の問題も、株価にマイナスの影響を与えることがあります。

経営成績が悪化すると、利益の一部を原資とする配当金が支払われなくなるリスク(無配リスク)も高まります。

配当金がなくなると株式の魅力が薄れ、さらに株価が下落する可能性が高くなります。

業績不振の銘柄を購入すると、無配リスクに加え、株価の下落リスクも抱えることになります。

倒産リスク

企業が常に順調であるとは限りません。

業績が回復せず、借入金の返済ができなくなると、企業は存続できず「倒産」に追い込まれることがあります。

倒産した企業は、利益を生み出す力を失い、借金が過大に膨らんでしまうため、企業としての価値がなくなり、株式の価値もゼロになります。

倒産が決まると、証券取引所はその企業の株を取引停止とし、上場廃止の手続きを進めます。

上場廃止までには一定の猶予期間が設けられ、その間に売買は可能ですが、価値がほとんどない株式は急激に値下がりし、瞬く間に1円まで暴落することもあります。

倒産による上場廃止は頻繁ではありませんが、毎年少数の銘柄が該当します。

東京電力ホールディングスの株価は、震災前の2000円を超える水準に戻っていません。

流動性リスク

流動性リスクとは、金融商品を売りたいときに、市場での取引量が少ないために、希望する価格で売れない状態を指します。

国債や社債などの債券は、基本的に満期まで保有すれば元本が返ってくるため、流動性リスクはそれほど大きくありません。

しかし、株式には流動性リスクが発生しやすい場合があります。

このリスクには大きく分けて2つのケースがあります。

1つ目は、もともと人気が低く、知名度があまりない銘柄です。

このような銘柄は市場での取引量が少ないため、流動性リスクが高まります。

2つ目は、その企業に大きな問題が発生した場合です。

たとえば、虚偽記載や粉飾決算などの不祥事が発覚し、その結果として上場廃止の可能性が高まると、投資家は急いで株を売ろうとします。

しかし、売り手が多く、買い手が少ない状況では、株価が下がりやすく、希望する価格で売れないリスクが増大します。

こうした状況では、株の値段がつかず、売買が困難になることがあります。

信用リスク

信用リスクとは、債券や株式を発行した国や企業が財政難や経営不安などにより、利息や償還金が予定通りに支払われなくなるリスクを指します。

実際に発行体が破綻する場合だけでなく、そのリスクが高まることで債券や株式の価格が下落することも、信用リスクに含まれます。

為替変動リスク

為替リスクとは、為替相場の変動によって発生するリスクを指します。

「為替変動リスク」や「外国為替リスク」とも呼ばれることがありますが、ここでいうリスクは「危険」というよりも「不確実性」という意味で理解してください。

外貨建ての取引には、この為替リスクが必ず伴います。

為替相場、つまり円と外貨の交換レートは常に変動しており、各国の状況や世界経済の動向によって大きく変わることもあります。

この変動によって、投資の結果に影響が出ることが為替リスクです。

金利変動リスク

金利変動リスクとは、金利の変動によって資産の価値や収益が変動する可能性を指します。

例えば、金利が上昇した場合、固定金利で借り入れている企業や個人は、低い金利のまま資金を利用できるため有利ですが、変動金利で借り入れている場合は返済額が増えるリスクがあります。

また、債券の価格は金利と逆方向に動くため、金利が上昇すると債券の価格が下落し、保有している債券の市場価値が減少するリスクもあります。

これらのリスクは、金融市場での投資判断やリスク管理において非常に重要な要素となります。

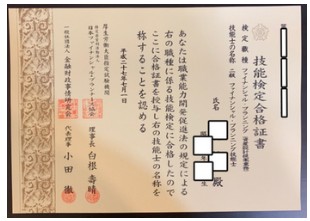

投資歴17年の40代の投資家。

過去の投資利益:約1080万(確定利益)

保有資格「2級ファイナンシャル・プランニング技能士(資産設計提案業務)」

お金の専門家であるファイナンシャルプランナーが、お金の悩みについて記事を執筆しております。

本記事で紹介している商品、銘柄、企業名などの情報は、あくまで参考として提供しているものであり、特定の株式や商品の売買を推奨するものではありません。最終的な投資判断は、ご自身の責任において行っていただきますようお願いいたします。