本サイトのコンテンツには、プロモーションが含まれています。

新NISAのつみたてNISAでカモられない、損をして後悔しないための方法

初心者でも挑戦しやすいと評判のNISAですが、「つみたてNISAはやめたほうが良い」「つみたてNISAってカモにされて損するのかな」といった不安を抱えている方も多いです。

この記事では、つみたてNISAや新NISAのつみたて投資枠に関するメリットやデメリット、そしてつみたてNISAでカモにされて損をするケースを詳しく解説します。

また、つみたてNISAでできるだけ損をして後悔しない方法もまとめましたので、ぜひ参考にしてください。

つみたてNISAでカモにされて損をするケース

カモにされてというと他人が利益を得るためにいいように利用されてしまうことをいいますが、「つみたてNISAでカモにされる」という表現は適切ではありません。

つみたてNISAは長期の積立投資に適しており、税制優遇を受けながらコツコツと資産を増やす仕組みです。

ただし、どんな投資にもリスクが伴います。そのために適切な商品選びや分散投資が重要です。

もし「損をする可能性がある」という懸念があるなら、それは市場の変動や個々の投資信託のパフォーマンスによるものであり、「カモにされる」という表現は違います。

なので、つみたてNISAでカモにされるという表現はやめて、「損をしやすい人はどのような人か」について解説していきます。

購入金額よりも下がった金額で売却したとき

つみたてNISAでは、運用実績に基づいて資産が増減します。

当たり前の話ですが、購入時よりも高値がついた時に売却すれば利益を得られますが、逆に購入時よりも値下がりした時点で売却すると損失が発生します。

このため、長期的な視点で市場の変動を乗り越えることが重要です。

(長期で持つことが初心者の方は難しい。なぜなら暴落すると狼狽して損切をしてしまうからです)

投資信託の価格は市場の影響を受けるため、短期的な値動きに一喜一憂せず、長期的な資産形成を目指すことが推奨されます。

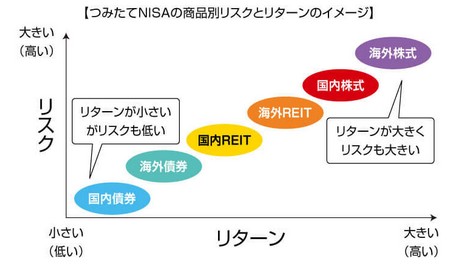

リスクの高い商品に投資してしまった

投資商品を選ぶ際にはリスクとリターンのバランスが重要です。

リスクとはリターンの変動幅を指し、つみたてNISAの運用利回りは商品によって異なります。

高リターンを狙うとリスクも高くなり、株式は債券よりもリターンが大きい分リスクも高い傾向があります。

特に海外株式は国内株式よりもリスクが高いです。

*三井住友銀行より

つみたてNISAは長期・積立・分散投資によって低リスクで運用できるところが利点ですので、リスクの高い商品を選ぶ際には慎重な判断が必要です。

少額から投資ができるため、長期間運用しないと複利効果を得にくいです。

非課税期間(20年)が終わるまで安定して運用できるよう、ローリスクな投資先を選ぶことが重要です。

ただし、どんな投資商品でも損失のリスクはゼロではありません。

リスクを抑えるためには、複数の商品に分散投資することが重要です。

例えば、海外債券に35%、国内債券に25%、海外株式・国内株式にそれぞれ20%ずつ分散する方法があります。

また、高齢者は資産寿命を延ばすことも考慮すべきです。

資産寿命とは、老後の生活に必要な資金が尽きるまでの期間のことです。

平均寿命が伸びると、老後の期間も長くなるため、リスクを抑えた運用が求められます。

つみたてNISAでできるだけ損をして後悔しない方法

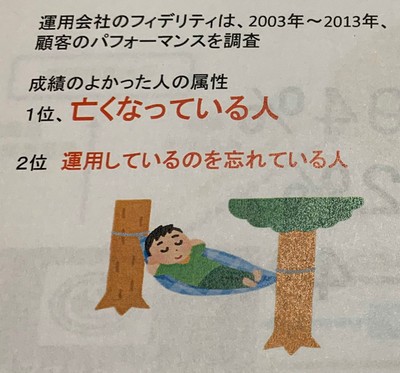

すぐに売却しない。狼狽売りをしない

これが一番重要で、特に初心者さんはなかなかできないことです。

つみたてNISAで損失を出す時に最もありがちなのが、価値が値下がりしたときにあわてて売却してしまうパターンです。

つみたてNISAは投資なので、値動きに応じて資産が増減します。

投資経験の少ない方は資産が減ってしまったことに動揺し、「これ以上損失が膨らまないうちに」と売却に走ってしまいがちです。

しかし、つみたてNISAの特徴を考慮すると、相場の変動に応じてすぐに売買するのは得策とはいえません。

そもそも、つみたてNISAは値動きのタイミングに合わせて売買するものではなく、毎月一定額を長期にわたってコツコツ積み立てていくことを前提にした投資方法です。

最近のニュースを見てみましょう。

8月5日、日経平均株価は1日で4451円安という大暴落を記録し、1987年のブラックマンデーを超えて過去最大の下げ幅を更新しました。

この暴落のせいで、オルカンなど主要ファンドから資金が流出しました。

今年1月4日から8月7日までの日々の資金動向を調べたところ、資金流出が発生したのは4月5日、7月8日、8月7日のわずか3回でした。

特に7月以降は推計値ながら、8月7日の資金流出が最も大きいものとなりました。

最近の株式相場や為替相場の乱高下により、投資家が保有していた投信を急いで売却した可能性があります。

しかし、翌日には3217円高という過去最大の上げ幅を記録し、前日の損失分の約7割を回復しました。

その後も7日、8日、9日と乱高下を繰り返しながら株価は徐々に上向きになっています。

SNS上では「買い増しのチャンス」や「デッド・キャット・バウンス」などの投稿が見られます。

ちなみに管理人はこの暴落日に打診買いしました。

値動きに関係なく一定額を積み立てていく投資法をドルコスト平均法といいます。一括で購入した場合と比べると買付単価を平準化できる分、ローリスクで運用することができます。

安いときに買い付け、高いときに売却するという投資スタイルに比べると、短期間で大きなリターンを見込むことは難しいですが、長期・積立・分散投資により着実な資産形成がしやすくなります。

特につみたてNISAは長期・積立・分散投資に適した商品のみがラインナップされているため、短期間の相場変動に一喜一憂せず、長い目で見て運用することがポイントです。

逆に、購入後に価格が上がって資産が増えた場合でも、即売却して現金化するのは早まった考えだといえるでしょう。

つみたてNISAには最長20年間の非課税期間があり、その間は投資で得た利益に税金がかからない仕組みになっています。

仮に利益が出た段階で売却し、NISA口座以外の課税口座で再度投資を開始した場合、利益に対して20.315%の税金が発生してしまいます。

積立による複利効果もリセットされてしまうことを考えるとお得感はほとんどありません。非課税期間(最長20年)が終わるまでは売却しない方がよいでしょう。

*株でパフォーマンスが良かった人の特徴

管理人も株式投資で損をして後悔した

管理人の私は、2008年6月から株式投資を始めたのですが、 株式投資を始めてたった3か月後の2008年9月15日に起きたリーマンショックでその年の12月には300万から180万まで損益を出しました。

きっちり損失の記録も今でも残っています。

*たった半年で結構な損失です

株式投資を始めてからたった半年で−180万ですよ。

2010年の10月まで株式投資をしていたのですが、損をしたショックで2015年の8月まで株式投資をやめました。。

結局、リーマンショックの後の株価は右肩上がり。

つみたてNISAでできるだけ損をして後悔しない方法で解説しましたが、いかに株価がさがってもすぐに売却しない、狼狽売りをしないことが大切だということが身に染みた体験でした。

この体験があったから、2024年8月5日に起きた大暴落でも動揺せずに、買い増しという行動をとれたのです。

つみたてNISAのメリット・デメリット

つみたてNISAのメリット・デメリットを確認しておきましょう。

メリット1:20年間の非課税

つみたてNISAでは、運用益や分配金が最長20年間非課税です。通常、投資利益に対して20.315%の税金がかかりますが、つみたてNISAではその税金がかからないため、税金分も運用に回せます。

メリット2:少額から始められる

つみたてNISAは、毎月1,000円から投資を始められます。少額から始められるため、生活に負担をかけずに長期的な資産形成を目指せます。

メリット3:タイミングに悩まない

つみたてNISAは積立型のため、自動的に買い付けが行われます。これにより、買いのタイミングを見極める必要がなく、初心者でも安心して投資を続けられます。

メリット4:ドル・コスト平均法の利用

つみたてNISAでは、一定額を定期的に投資するドル・コスト平均法を利用します。これにより、価格が高いときは少なく、安いときは多く買い付けるため、平均買付単価を抑えられます。

メリット5:初心者に優しい

つみたてNISAで購入できる商品は、金融庁が「長期」「積立」「分散」に適したものと判断した投資信託やETFのみです。リスクはありますが、これらの商品から選べるため、初心者でも低コストで長期的な運用が可能です。

つみたてNISAは、少額から始められる上、長期的な運用がしやすい仕組みになっており、初心者にも最適な投資方法と言えます。

投資のデメリットとして、預貯金とは異なり元本が保証されないため、元本割れのリスクがあります。つみたてNISAには特有の注意点もあります。

デメリット1:選べる金融商品が限定されている

つみたてNISAで購入できるのは、金融庁の厳しい基準をクリアした投資信託やETFのみです。個別株式やREITに投資したい場合は、一般NISAを選ぶ必要があります。

デメリット2:損失が出た場合の税制上の恩恵がない

つみたてNISAで損失が出た場合、他の運用益と損益通算したり、損失を翌年に繰り越す繰越控除ができません。これらの点を理解しておくことが重要です。

つみたてNISAのメリット・デメリットについては下記のページでも詳しく解説しております。

つみたてNISAが向いている人

投資経験が少ない方

つみたてNISAは、投資経験が少ない方に特に向いています。金融庁が厳選した投資信託・ETFのみがラインアップされており、初心者でも安心して投資を始められます。多くの金融商品から自分に合ったものを選ぶのが難しい初心者にとって、限られた安心できる商品の中から選べるのが大きなメリットです。

投資にかけられる時間が少ない方

忙しい日常を送る中で、投資に時間をかけられない方にもおすすめです。つみたてNISAは積立型の投資方法を採用しており、自動的に定期的に投資を行うため、買いのタイミングを逃す心配がありません。

まとまった資金がない方

つみたてNISAは、一括投資ができないため、少額から定期的に投資を続けることが求められます。まとまった資金がない方でも、少額から始められるため、資産形成を始めやすい投資方法です。

まとめ

新NISAのつみたてNISAでカモにされない、損をしないためには、長期・積立・分散投資の基本を活用し、リスクを分散することが重要です。

金融庁が厳選した低リスクの投資信託やETFを選び、少額から始めて定期的に投資を行うことで、買いのタイミングを見極める手間を省けます。

また、ドル・コスト平均法を利用することで、価格変動のリスクを抑えつつ、平均買付単価を低く保つことが可能です。

まとまった資金がなくても少額から始められるため、初心者にとっても始めやすい投資方法です。

投資にかけられる時間が少ない方でも、自動的に積み立てが行われるので安心です。

新NISAの口座開設するなら「楽天証券」か「SBI証券」

楽天証券のメリット

取引手数料が無料!:楽天証券は2023年10月1日から、国内株式の現物取引および信用取引の手数料を完全無料化しました。この手数料無料化は、単元未満株の取引にも適用され、個人投資家にとって非常に魅力的な条件となっています。これにより、ユーザーはコストを気にせずに取引を行うことができます

楽天グループとの連携:楽天証券は、楽天市場や楽天カード、楽天モバイルなどの楽天グループのサービスと連携しています。これにより、楽天ポイントを利用した投資が可能です。普段のショッピングやサービス利用で貯めた楽天ポイントを、そのまま投資に回すことができるため、ポイントを有効活用したい方にとって非常に魅力的です。

取扱商品が豊富:楽天証券は幅広い投資商品を取り扱っており、国内株式、外国株式、投資信託、NISA、FX、債券、金、プラチナ、銀、iDeCo、CFD、先物、オプションなど、多様な商品に投資することができます。このため、一つの口座で多くの投資ニーズを満たすことが可能です。

使いやすい取引ツール:楽天証券は、使いやすい取引ツールやアプリを提供しており、情報収集から取引までを一つのプラットフォームで完結できます。特に投資初心者にとって、このシンプルさと使いやすさは大きなメリットです。

投資情報の充実:楽天証券のオウンドメディア「トウシル」では、マーケット情報や投資に関するさまざまな情報が無料で提供されており、投資判断に役立つコンテンツが揃っています。また、日経テレコンの無料利用も可能です。

SBI証券のメリット

低コストの取引手数料:SBI証券は、取引手数料が非常に低い点が魅力です。特に、国内株式や米国株式、海外ETFの売買手数料が無料であるため、コストを抑えて効率的に投資を行うことができます。また、投資信託の買付手数料も無料です。

取扱商品の豊富さ:SBI証券は、国内外の株式、ETF、REIT、外国株式、投資信託など、多様な投資商品を取り扱っています。特にIPOの取扱数が業界トップクラスであり、豊富な投資商品を提供しています。

夜間取引が可能:SBI証券では、私設取引システム(PTS)を利用して、証券取引所の取引時間外でも取引が可能です。これにより、日中に忙しい投資家でも夜間に取引ができるため、非常に便利です。

ポイントプログラムの充実:SBI証券では、Vポイント、Pontaポイント、dポイント、JALマイル、PayPayポイントなど、さまざまなポイントを貯めることができます。特に、三井住友カードを利用した投信積立では最大5%のポイント還元が受けられるため、ポイントを効率的に活用できます。

高機能な取引ツール:SBI証券の「HYPER SBI 2」は、リアルタイムでマーケット情報を収集し、複数の銘柄や指標を比較できるチャート機能を備えており、投資判断をサポートする強力なツールです。

楽天証券とSBI証券は、それぞれに強みがあり、2つの証券会社を無料で解説しておくのもありです。

楽天グループのサービスを多用し、楽天ポイントを活用したい方には楽天証券が向いています。

一方で、低コストの取引手数料や豊富な投資商品のラインナップ、夜間取引の利便性を重視する方にはSBI証券が適しています。

いずれにせよ、自分の投資スタイルや目標に合わせて、最適な証券会社を選ぶことが重要です。

新NISAを活用して、効率的に資産を運用していきましょう。

あなたの資産が増えますように。

投資歴17年の40代の投資家。

過去の投資利益:約1080万(確定利益)

保有資格「2級ファイナンシャル・プランニング技能士(資産設計提案業務)」

お金の専門家であるファイナンシャルプランナーが、お金の悩みについて記事を執筆しております。

本記事で紹介している商品、銘柄、企業名などの情報は、あくまで参考として提供しているものであり、特定の株式や商品の売買を推奨するものではありません。最終的な投資判断は、ご自身の責任において行っていただきますようお願いいたします。